波动率策略(一):震荡

01

卖出跨式组合、卖出宽跨式组合

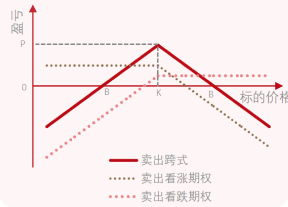

- 结构收益图-卖出跨式

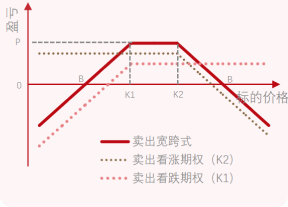

- 结构收益图-卖出宽跨式

P:到期盈利;L:到期亏损;B:损益平衡点;K:行权价

| 市场预期 | 预期走势平稳,小幅震荡,主观上对涨跌没有明确判断,到期前标的行情不会大幅波动,认为波动率会下降,做空波动率,赚取时间价值 |

| 操作策略 | 卖出跨式:卖出具有相同行权价、到期日及数量的认购期权和认沽期权合约(卖出平值合约)。 卖出宽跨式:卖出具有不同行权价、到期日及数量的认购期权和认沽期权合约(卖出虚值合约)。 卖跨策略选择卖出近月合约可以更快地从时间价值衰减中获益。 |

| 风险情况 | 卖出跨式与宽跨式的风险性质大体相同,最怕行情大幅波动,届时策略方向会与行情逆势而行,产生亏损。极端情况下,只要标的物上涨得足够多,卖出跨式策略的损益将近似等同于卖出等手数标的物(事件来的时候,不建议做卖权)。 |

| 收益情况 | 最大收益:卖出跨式能获得两份权利金,当标的价格到期恰好等于行权价 K1 = K2时,两份期权合约都没有行权价值,能够获得该策略的最大收益,即卖出的两份合约的权利金之和。 卖出宽跨式策略选择的是虚值合约,相当于卖出宽跨式获得的权利金更少,相对卖出跨式策略具有更大的获利概率。因此,选择卖出跨式策略还是卖出宽跨式策略,需要依据对标的波动的预期来决定。 |

案例

假设在1月5日,沪铝主力期货价格18300元/吨,王女士觉得沪铝接下来走势比较平稳,没有大的波动,波动率可能会下降,于是决定采取双卖跨式期权:

卖出行权价为18600元/吨的看涨期权,获得420元/吨的权利金;同时卖出行权价为18100元/吨的看跌期权,获得350元/吨的权利金。

盈利情形:若后期铝价上涨,但是不超过 18600+(420+350)= 19300元/吨(右侧平衡点)或者下跌不超过 18100 -(420+350)= 17330元/吨(左侧平衡点);

最有利情形:当期权到期时,如果沪铝价格在18100~18600,王女士盈利为全部权利金收入;

最不利情形:如果后期价格不断远离两侧平衡点价格,则会亏损。

总结:收益有限,亏损无限,胜率高,盈亏比较低。