对冲策略(三):领口策略

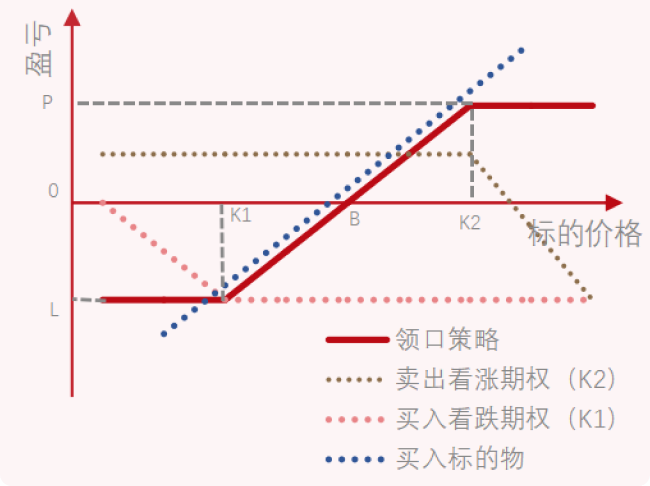

结构收益图-领口策略

P:到期盈利;L:到期亏损;B:损益平衡点;K:行权价

| 市场预期 | 当市场波动较大,变动方向不明朗,预期收益有限时,可构建领口策略,低成本锁定标的持仓的风险和收益 |

| 操作策略 | 持有标的+卖出虚值认购期权+买入虚值认沽期货(三条腿,两个期权合约行权价可以一样,也可以不一样,买入看跌期权主要是为了转移期货下跌的风险,而卖出看涨期权只是为了收取部分权利金以达到降低交易成本的目的;这是一种较为保守的交易策略。) |

| 风险情况 | 在保险策略基础上降低成本:通过卖出虚值认购期权获得权利金,降低保险成本。 在备兑策略基础上锁定风险:通过买入认沽期权锁定备兑策略的下行风险。 |

| 收益情况 | 损失有限,收益有限,在市场微跌、横盘或者微涨时获得稳定而客观的收益,并且在市场大跌时减少损失。 |

| 最大亏损 | 标的合约价格 - 认沽期权行权价 - 净权利金 |

| 最大收益 | 认购期权行权价 - 标的合约价格 + 净权利金 |

案例

假设1月5日,王女士持有原油期货多头2307合约,价格680元/桶,王女士担心油价下跌,但是又不希望放弃期货多头合约的持有,希望减少持仓风险。

王女士决定卖出执行价700的看涨期权,获得权利金15元/桶,并同时买入执行价650的看跌期权,支付权利金9元/桶:

权利金净收入 = 15 - 9 = 6元/桶;

最大收益 = (700 - 680)+ 6 = 26元/桶;

最大亏损 = (680 - 650)- 6 = 24元/桶;

盈亏平衡点 = 680 - 6 = 674元/桶;

总结:策略整体盈利能力有限,但在标的小幅下跌、震荡、上涨时均有盈利机会;下行风险可有效规避,且成本相对较低。