对冲策略(四):delta中性对冲策略

01

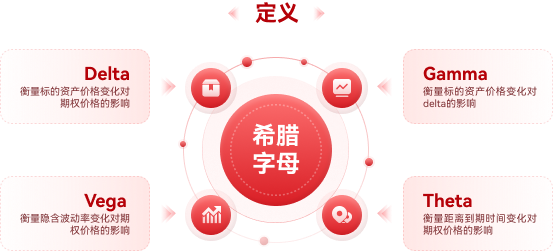

定义

delta:期权风控核心参数,简单理解就是「标的资产价格」变动一个点,「期权价格」变化了多少。

看涨期权的Delta为正,处于0~1之间;而看跌期权的Delta为负,在-1~0之间。也就是说,看涨期权的价格会随着标的价格的上涨而上涨,看跌期权则相反,随着标的价格的下跌而上涨。

Delta符号由“期权类型+持仓方向”共同决定。所以,买入看涨和卖出看跌的Delta都是正值,而卖出看涨和买入看跌的Delta则为负值。

总结:买是+,购是+,卖是-,沽是-

02

举例

delta=0.5,即标的涨1元,期权价格涨0.5元。期权越虚,delta绝对值越低;期权越实,delta越高。平值期权|delta|=0.5,即大约50%概率被行权。(可以理解为期权到期变为实值的概率)

| 市场预期 | 对冲后的期权头寸价值受标的资产价格小幅变动的影响较小,该策略主要用于规避方向性风险。 例如:手上持有大量的期权,想避免标的资产的波动对期权价值的影响,或者持有现货,预期资产价格将大幅波动,可是却不知道到底是涨还是跌,赚波动率或者时间的钱。 |

| 操作策略 | 买看涨+卖空标的;卖看涨+买入标的 买看跌+买入标的;卖看跌+卖空标的 |

案例一

王女士购入10手认购期权A(买入看涨是正delta),每手对应的delta值为0.5,同时卖出20手delta值为0.4的认购期权B(卖出看涨期权是负delta),如表所示每手期权对应100份标的:

| 期权 | 数量 | delta的值 |

| 认购期权A | +10 | +10 × (+0.5)× 100 = 500 |

| 认购期权B | -20 | -20 × 0.4 × 100 = -800 |

因此,组合delta = 500 - 800 = -300;

所以王女士需要买入300份标的,将组合头寸调整为delta中性。

案例二

王女士买入个股看涨期权(买入看涨期权是正delta),执行价为8.5,权利金0.6元,合约单位10000股,delta = 0.553;

若王女士需要建立delta中性,则需要卖出5530股股票(不需要规定卖出价格);

若一周后,delta增加为0.576,则0.576 × 10000 - 1 × 5530 = 230,王女士需要再卖出230股维持中性。

03

根据希腊字母制定策略